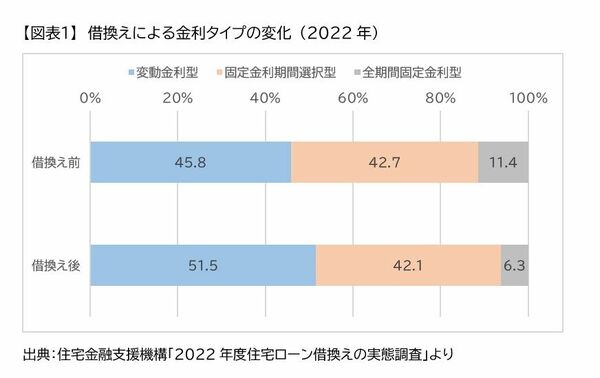

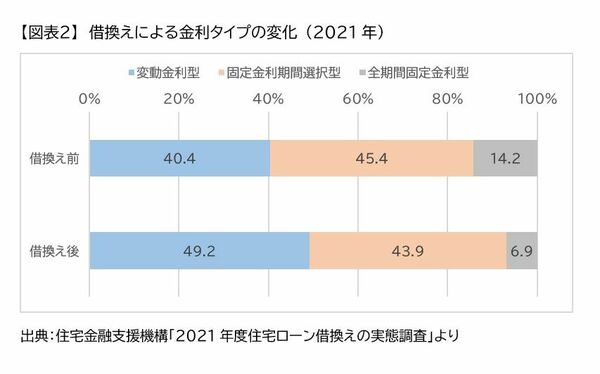

借り換えでも主流になりつつある住宅ローン

「変動金利型」について

住宅ローンには大きく分けると長期金利に連動して金利が動く固定金利型と

短期金利に連動する変動金利型がある。

世界的に長期金利が上昇していることもあって、固定金利型の金利が上昇しています。

変動金利型は多くの金融機関で10年以上の間、基準金利2.475%に据え置かれ

金利の引き下げによって0.3%台、0.4%台で利用できるところが多いです。

「住宅ローン利用者の実態調査─住宅ローン利用者調査(2023年4月調査)」によると

新規に住宅ローンを利用した人の72.3%が変動金利型を利用しています!

本来は固定金利型の利用が多かった借り換えも変動金利型が中心になってきています。

その上で、リスクもしっかりと理解する必要があります。

リスク①

借り入れ後の金利上昇によっては、返済額が大幅に増加してしまう。

変動金利型は、市中の金利動向に応じて適用金利を半年に一度見直すことになっています。

返済額のを5年固定などにして、その間の金利変化については

毎月の返済額は変えずに、返済額に占める利息分と元金分の割合を調整して対応します。

5年後に金利が上がった場合の返済額をシミュレーション

リスク②

返済しても元金が減らないどころか増える恐れも

金利上昇によって利息分だけで毎月返済額を上回るようになり

約定通りに返済しているのにローン残高はいっこうに減らず

むしろ“未払い利息”が積み重なって、実質的にローン残高が増えてしまうという恐ろしい事態です。

金利が大幅に上がると“未払い利息”が発生するリスクがあることも知っておかなければなりません。

図表4をご覧頂くと借入額5000万円、金利0.375%、35年元利均等・ボーナス返済なし

毎月返済額は12万7049円になります。

2年後も金利が0.375%で変わらない場合、利息分の計算は、ローン残高4731万6178円の0.375%だから

「4731万6178円×0.00375÷12(カ月)」で1万4786円になります。

毎月返済額から利息分を引いた11万2263円が元金分で

残高はその元金分だけ減って、4720万3915円に減少します。

それに対して、2年後の金利が0.5ポイント上がって0.875%になると

利息分は「4731万6178円×0.00875÷12(カ月)」で3万4501円に増え

元金分は9万2548円に減る。結果、ローン残高は4722万3630円と、元金の減り方が遅くなってしまいます。

もっと金利が上がって、3.375%になった場合には

利息分だけで「4731万6178円×0.03375÷12(カ月)」で13万3077円に達し

毎月返済額は12万7049円で、5年間はそれが変わらないので

利息分だけで6028円不足することになり、したがって6028円が未払い利息となって

元金分の支払いはなくなるので、ローン残高は減りません。

つまり、約定通り12万7049円返済しているのに、元金はまったく減らず

毎月6028円の未払い利息が元金に加算され、返済しても返済しても元金が減るどころか

むしろ毎月6028円ずつ増えてしまうという事態になりかねません。

変動金利の大幅な上昇が見込まれる場合

どんな対策をとればいいのか??

では、変動金利を検討している人は何が出来るのでしょうか。

変動金利型を利用する場合には、

金融市場の動向を定期的にきちんと把握すると同時に、金利引き下げ制度がどうなるのか

各行のホームページなどでその動向を逐一チェックしておく必要があります。

基準金利の上昇とともに、金融機関の経営を圧迫する金利引き下げ競争が見直されて

下げ幅の圧縮という事態も想定されます。

そうなると二重の意味で適用金利の上昇の可能性があるわけで、

現実には、5年間で金利が3%も上がることは考えにくいかもしれないが

決してないとは言い切れなさそうです。

実質金利が1年で2%、2年で3%程度上がることも考えられます。

変動金利型の大幅な金利上昇が見込まれる場合には

・早めに固定金利型のローンに借り換える。

・超低金利で利用できる分

貯蓄をし金利上昇前に繰り上げ返済を実施する。

など金利引き上げによる返済額増額リスクを

最小限に留められるように対策をとれるようにしておきましょう。

変動型には金利上昇のリスクがあることを十分に理解したうえで

より安全・安心の返済計画で利用できるように

デザインハウス宮崎ではお客様に寄り添った資金計画を一緒に考えています。

ご不明な点などがありましたら

公式LINE または お電話でご相談下さい。